皆さん、こんにちは

今回は私が資産運用で利用しているIDECOについて書いていきます。

少し前に老後2000万円問題が話題となり、政府が慌てて弁明しようとしたり、金融庁が謝罪したりしていましたが、老後の資産についてもはや年金に頼れないという不安が社会一般に広がりつつあります。

もちろん年金がゼロになることはないとは思いますが、年金だけでは生活していくことが困難になる未来が想像できます。

また、せっかくの老後 資産に余裕がないと楽しむどころか日々の生活がやっとで苦しい毎日を送る。。。そんなのいやですよね(´;ω;`)

そこで私が始めたのがIDECO(個人型確定拠出年金)です。

現段階で、将来のお金を準備するにあたって最強の方法だといえます。

IDECOのメリット

- 3つの税制優遇がある

- 厳選された商品なので比較的選びやすい(証券会社により差がある)

- 定期預金や保険商品を選べる(リスクを嫌う場合は元本保証型もある)

- 転職・退職時に年金資産の持ち運びができる

この中でも、税制優遇効果がかなり有効で

・掛金が全額所得控除

文字通り、掛け金が全額所得控除(住民税や所得税)の対象となります。

節税効果は表のとおりで、私は27万6000円の年間掛け金で運用しているので節税効果は年間8万2800円です。これが30年となると248万4000円となり節税効果だけでもかなり大きなものになります。

・運用益が非課税

通常、投資信託の運用益や、定期預金の利息には20.315%の税金がかかりますが、iDeCoはすべて非課税になります。

長期間の運用になりますのでこの約20%がないことが大きな差になってきます。

・受け取る時に税負担を軽減する仕組みがある

所得税や住民税は毎月の給与だけでなく、退職金や年金にもかかります。

年金を受け取る時にも所得控除が受けられます。定期的に受け取る(年金)場合には「公的年金等控除」、一時金での受け取る場合には「退職所得控除」という大きな控除の対象となり、税負担が軽減されます。

IDECOのデメリット

さて、ここまでイデコのいいところばかり書いてきましたが、どんなに優れたものにもデメリットというものがあります。

- 加入年齢が決まっている

- 手数料がかかる

- 原則60歳まで引き出せない

- 掛け金の限度額が決まっている

- 手数料がかかる

この中でも特に大きなデメリットとなりうるのが60歳まで原則掛け金が引き出せないということです。

基本的に会社員や自営業、会社員の場合は企業年金の有無などで掛け金の上限が決まってきます。

会社員で企業型年金がない場合、毎月2万3000円が上限で設定できます。

ただ、毎月2万3000円というのは生活するうえで大きな出費になり、これが60歳まで利用できないことになります。途中で大きな出費が必要になった場合でも使えません。

なので自分のライフスタイルをよく考え毎月の掛け金を設定する必要があります。

ちなみに掛け金の下限はいずれの場合も毎月5000円です

手数料に関しては証券会社により違いはありますが年間約2000~3000円なのでさほど気にする必要はないと思います。

私の運用実績

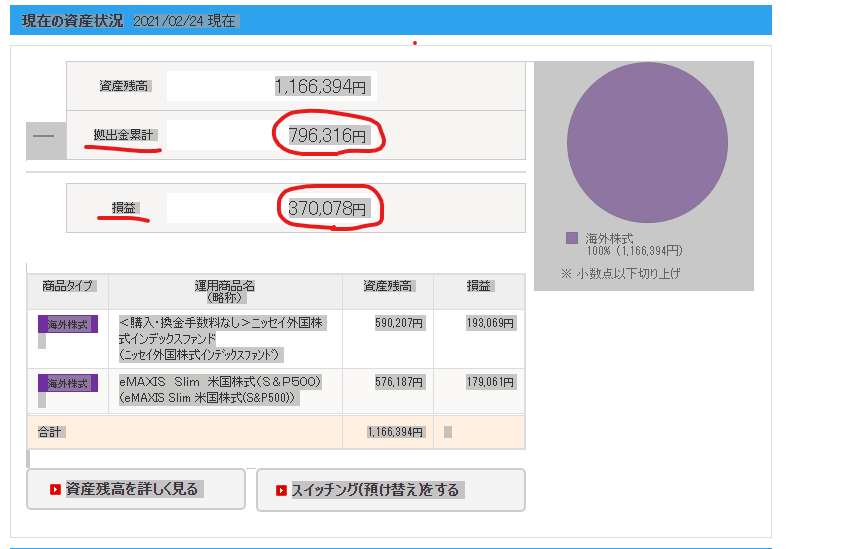

私は現在、SBI証券のセレクトプランで約3年間運用しています。

運用実績は、約80万円の掛け金で37万ほどの利益で推移してます。

今回のコロナショックでも積立を続けたことが大きなプラスになったと思います。

気になる方はここでシミュレーションをしてみてください。

証券会社

iDeCoを取り扱っている証券会社は多数存在します。

その中でも

楽天証券はおすすめです。

おすすめの商品

iDeCoは元本保証から変動ありの投資信託まで様々な商品があります。

その中でも、長期で運用できる方は是非とも外国株式がメインの運用がおすすめです。

外国株式中心の運用なら年利5%も現実的になります。(現に私は外国株式のみの運用です)

*投資はあくまで自己責任での運用になります。無理のない納得できる投資先を選びましょう。

iDeCoを始めてほしい方

iDeCoの利用を考えてほしいのは、次のような方です。

- 所得税・住民税を支払っている方

- 自営業の方または勤務先に企業型確定拠出年金がない方

- 毎月コンスタントに余裕資金が生まれる方

- 一般に販売されている投資信託を継続的に購入している方

この4つ全てを満たす方は、今すぐにでもiDeCoに加入するべきだと思います。

この記事を読んで、iDeCoに多くの方が興味を持っていただき、老後資金を貯める方法を具体的に考える方が増えることを期待しています。

コメント

[…] […]